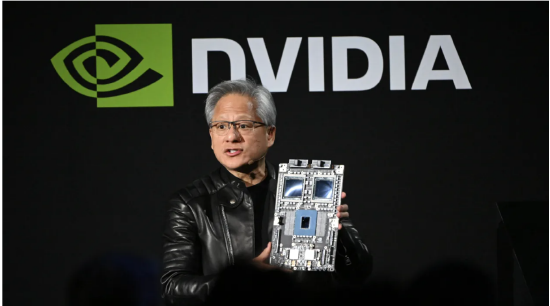

英伟达交出最新成绩单:及格了,但不够顶

专题:英伟达营收同比增长94% 超预期但无法满足投资者的高期望

英伟达今日凌晨其公布了其2025财年第三财季财务报告,营收和利润均超出了华尔街预期;但在AI需求持续火爆的情况下,其当前季度的业绩指引未能给投资者留下深刻印象(注:英伟达财年与自然年不同步,2024年1月底至2025年1月底为2025财年)。

营收和利润超预期

英伟达的财报结果是华尔街了解AI行业最新进展的绝佳数据。由于AI的爆炸性增长,英伟达股价今年已上涨196%。

第三财季,英伟达营收为351亿美元,同比增长94%;经调每股收益0.81美元,同比增长103%。相比之下,华尔街分析师的平均预期是:营收将达到332亿美元,每股收益将达到0.74美元。

Q4展望平淡无奇

投资者不仅关注英伟达第三财季营收和利润是否超预期,还关注其第四财季的业绩展望。分析师平均预计,英伟达第四财季营收有望达到370亿美元。

而英伟达预计,其2025财年第四财季营收将达到375亿美元,上下浮动2%。该业绩指引虽然与分析师的预期基本一致,但未能达到分析师的最高预期。

与上一季度一样,财报发布后,英伟达股价在盘后交易中下跌逾2%。第二财季,英伟达的营收和利润均超出预期,且给出了强劲的业绩展望,但股价仍下跌了6%。

分析师观点

1.爆炸性财报

投资咨询公司Hamilton Capital Partners的首席投资官Alonso Munoz称:“英伟达再次发布了一个爆炸性的季度财报。”

英伟达的股价走势在意料之中,因为投资者试图在峰值时卖出以获利。要想继续持有英伟达股票,投资者必须咬紧牙关,相信该公司的持续增长轨迹。这一次,英伟达再次证明了这一点。Munoz说:“我们对这一事实持乐观态度。”

2.维持超高增长不易

375亿美元的营收预期,意味着英伟达第四财季营收涨幅将从第三财季的94%降至约69.5%。

卡森集团(Carson Group)首席市场策略师Ryan Detrick对此表示:“投资者已经习惯了英伟达的惊人表现(大幅超预期),但这样做越来越难。今天的财报仍然是一份非常稳健的报告,但不得不承认,当标准如此之高时,事情就会变得更加艰难。”

3.70%多的毛利率不低

第三财季,英伟达毛利率为74.6%,低于上一季度的75.1%。英伟达预计,本季度毛利率将进一步下滑,这可能会吓到投资者。但投资服务公司Hargreaves Lansdown股票研究主管Derren Nathan认为,70%多的毛利率已经很高。

Nathan说:“许多公司会为了超过70%的毛利率而拼命。对于英伟达而言,这个门槛似乎短期内还不会有危险。”

Nathan指出,总的来说,英伟达股票多年来为股东带来了巨大的收益,投资英伟达目前还没看到有任何重大漏洞。

4.产品定价策略有问题?

第三财季,英伟达利润率继续小幅下滑。为此,有分析师对英伟达更复杂产品的定价策略感到怀疑。

投资研究公司Third Bridge分析师Lukas Keh称:“如果向更复杂的GPU过渡,对英伟达的利润率产生了负面影响,这说明英伟达对Blackwell系统的定价最初没有像AMD那样激进。”。

5.Blackwell继续供不应求

英伟达在财报电话会议上表示,正在全力生产Blackwell,且在努力扩大明年的产能,但仍将供不应求。

研究公司Creative Strategies的CEO兼首席分析师Ben Bajarin表示:“与之前的芯片相比,Blackwell采用了更先进的封装技术,这就增加了一个难题。”Bajarin预计,整个2025年英伟达都将处于供不应求的局面。

6.供应瓶颈影响英伟达收入

英伟达的失误也加剧了这一问题。Blackwell的设计缺陷迫使英伟达进行了所谓的“mask change”调整。但英伟达CEO黄仁勋承认,该调整降低了Blackwell的良率。

分析师表示,这种调整似乎推迟了Blackwell的生产时间表,并使其付出了代价。

金融服务公司Running Point Capital首席投资官Michael Schulman表示:“该瓶颈可能会恶化,而不是改善,这可能会影响英伟达的营收预期。”

Gabelli Funds的投资组合经理Hendi Susanto表示,毫无疑问,在可预见的未来,市场对英伟达芯片的需求仍将异常强劲。他说:“关键在于供应,英伟达到底能生产多少。”

英伟达股价走势

今年,英伟达股价继续飙升,上涨近200%。本周早些时候,英伟达市值再次超越苹果公司,位居全球榜首。周三收盘,英伟达市值为3.579万亿美元。

在追踪英伟达股票的23位分析师中,22位给予“买入”,1位给予“持有”评级。这些分析师给出的平均目标股价为170美元,意味着英伟达股价还有约17%的上涨空间。